(一)需求端:快递、外卖、零售及农业行业潜力巨大,可降解塑料需求270万吨

根据《关于进一步加强塑料污染治理的意见》,主要限制使用的塑料制品有四类:塑料购物袋,一次性塑料餐具,宾馆、酒店一次性塑料用品和快递塑料包装。另外超薄塑料袋和超薄农膜的生产和销售也受到限制。从政策指引和行业塑料消费量出发,中性假设下我们认为至2025年快递包装、农业地膜、一次性餐具以及塑料购物袋等领域将会释放可降解塑料需求68万吨、47万吨、106万吨和49万吨,合计270万吨。按目前可降解塑料均价2万元/吨进行粗略的匡算,市场规模达540亿元左右。具体需求量测算过程如下:

快递行业:

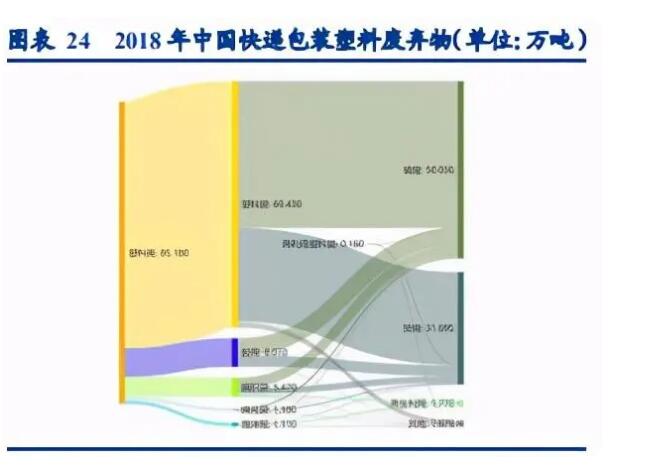

快递行业在电商经济的带动下快速发展,国内塑料包装物消耗量将大幅增加。国内快递业务量在十二五期间维持约50%的高速增长,2017年后放缓至中高增速,至2020年完成快递量833.6亿件,同比增长31%。在快递业务量快速递增的同时,产生了大量的废弃快递包装,由于难以收集回收,约99%(质量比)直接混入生活垃圾被填埋或焚烧。以2018年为例,我国快递行业共消耗塑料类包装材料85.18万吨,种类包括塑料薄膜袋(81.7%%)、编织袋(6.4%)、珠光(1.3%)、泡沫箱(1.3%)和胶带(9.9%)等,假设快递行业消耗的塑料包装物与快递业务量维持等比例上升,2020年快递行业消耗的塑料包装物将达到140万吨左右。根据前瞻产业研究院预测,2022年和2025年全国快递量将达到989亿件和1349亿件,我们在同样的测算条件下推算消耗的塑料包装物将达到166万吨和227万吨。

落实到替代层面,《关于进一步加强塑料污染治理的意见》规划,到2022年底,北京、上海、江苏、浙江、福建、广东等省市的邮政快递网点,先行禁止使用不可降解的塑料包装袋、一次性塑料编织袋等,降低不可降解的塑料胶带使用量。到2025年底,全国范围邮政快递网点禁止使用不可降解的塑料包装袋、塑料胶带、一次性塑料编织袋等。在快递行业高集中度的情况下,政策有望高效有序地落实,北京、上海、江苏、浙江、福建、广东等五省市快递量约占全国70%,中性假设下禁止不可降解塑料快递包装可带来30%的替代率,2022年和2025年全国快递行业可降解替代率可达21%和30%,对应可降解塑料替代量为35万吨和68万吨;若在乐观假设下,2022年和2025年降解塑料替代量可达47万吨和91万吨。

餐饮外送行业:

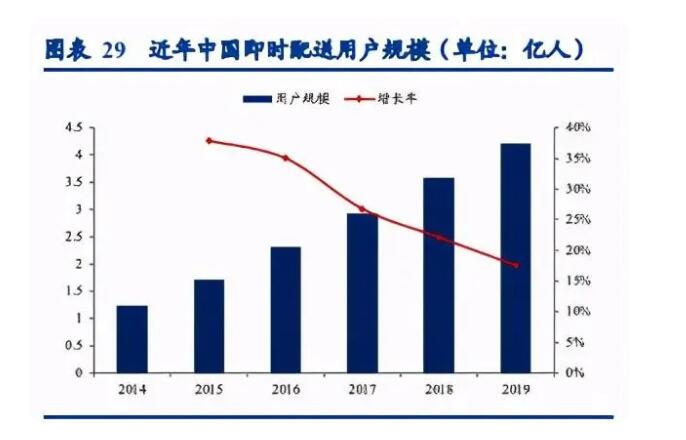

餐饮外卖市场持续高速扩张,塑料餐具消耗量高达77万吨。自2012年餐饮外卖行业在中国爆发以来,人们随时随地就餐的需求带动餐饮外卖渗透率的提升,消费者规模从2014年的1.24亿人上升至2019年的4.21亿人,同期即时配送订单量从11.7亿单上升至182.8亿单,CAGR分别为28%和73%。截止2019年餐饮外卖行业在中国居民中的渗透率达35%以上(一、二线居民为40%,三、四线居民为15%),下沉市场挖掘+服务多元化拓宽+后疫情时代人们对聚集等餐的排斥等因素将继续为餐饮外卖提供充足的增长空间,考虑近年订单增速逐渐回落至40%水平,保守估计下2025年订单量将以12%年复合增长率增长至369亿单。

与此同时,大量的塑料餐具如塑料餐盒/餐杯、塑料勺子、塑料刀叉和塑料吸管被消耗,这些塑料餐具一般选用PP、PS等传统塑料作为基材。从定量的角度去分析,我们借鉴了清华大学环境学院温宗国教授的《基于行业全产业链评估一份外卖订单的环境影响》,通过原始订单数据、商家的实地调研和包装物样本寄送等方式,获得北京市每份外卖订单中各类餐具材质的质量均值,其中塑料餐具包含PP餐盒/杯、PS餐盒/杯、PP勺子/叉子和HDPE包装袋,合计60.2g/单。假定全国每单外卖消耗塑料餐具60.2g,2019年全国外卖消耗的塑料餐具高达77万吨以上,到2025年外卖消耗的塑料餐具达156万吨。

可降解塑料替代量有望达到47万吨。《关于进一步加强塑料污染治理的意见》提出到2025年底,地级以上城市餐饮外卖领域不可降解一次性塑料餐具消耗强度下降30%。假设每单外卖塑料餐具消耗维持60.2g/单,在乐观估计下2022年和2025年总量上可降解塑料的替代实现15%和30%,释放可降解塑料需求18万吨和47万吨。

塑料购物袋:

塑料购物袋是本次新禁塑令的重点治理的塑料制品之一,其使用频率高耐用性差且较难分拣回收,是塑料垃圾的主要来源之一。本次禁塑令将于2020、2022和2025分步实现不可见降解在全部地级市主要零售场所和餐饮打包外卖服务过程中禁用,鼓励有条件的城乡结合部、乡镇和农村在集市等场所停用不可降解塑料。

在可降解塑料袋替代过程中,公众绿色意识崛起和政策禁令推进必然是同步进行的,意味着塑料减量使用、耐用性购物袋替换、纸袋、可降解塑料等包装袋替换将会并存。消费总量测算上,参考《中国塑料的环境足迹评估》的统计数据,中国家庭年均消费86kg塑料,其中有82kg为大宗消费,而大宗消费中有18%来自于超市、市场购物场景,以户均人口2.92人/户换算,人均塑料袋消费量为5.05kg/年。国家统计局数据显示,2019年中国人口总量达14.1亿人,粗略推算得塑料袋消费量达到713万吨左右。

落实在可降解塑料袋需求上,我们区分开城镇和农村进行测算,首先假设总人口以2019年增速水平线型外推,城镇人口比例和人均塑料袋消费维持不变。在替代率到关键假设方面,出于政策中对消费场所要求的考量,本次测算只针对商场、超市、药店、书店等场所,假设这几类场所约占总体塑料购物袋消费场所的50%,到2025年塑料购物袋的人均消费有50%的减量,这是由于公众环保意识加强和环保袋、布袋等耐用购物袋的使用习惯进一步加强,另有10%的需求转向纸质购物袋,剩余40%替代为可降解塑料袋,而农村区域的替代率一律按城镇替代率的30%折算,即2025年可降解塑料的城镇区域和农村区域的替代率达到20%和6%。测算结果中,2022和2025年可降解塑料购物袋将达到65万吨和106万吨。

农膜行业:

百万吨级农膜用量稳中向上,以可降解塑料替代有望化解残留污染。农业薄膜是农业重要的生产资料,其具有保温、防止水分与肥料流失、防止土壤板结和改善光热条件等用途,一般基材选用PVC、PE、PP等合成树脂材料,主要产品为农用地膜与温室大棚膜。在使用方式上,农业地膜现存的问题主要是回收难和残留污染。回收的难点在于,市场上仍有销售大量厚度不符合国标的农膜,此类农膜在田间老化后容易破碎而变得难以收集,人手收集缓慢且回收率低,对于残破的农膜大多只能一烧了之。然而无论焚烧或回收处理,农膜使用过程中难免有碎片残留混藏在泥土里,长期累积后塑料碎片会破坏土壤结构阻碍作物根系生长,进而导致农产品减产,因此发展可降解农膜是目前较为理想的解决方案。

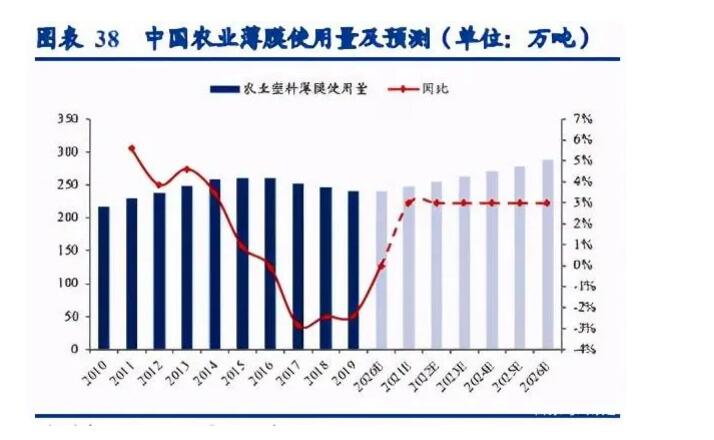

据国家统计局统计数据,中国农业塑料薄膜维持在240-260万吨/年的使用量,18年地膜产量约为140.4万吨(约占农膜总使用量57%),在农耕地面积稳守红线+粮食增产长期需求的保障下,预计农膜的需求保持稳定向好的态势。中国塑料加工工业协会农用薄膜专委会在2020年8月预测,“十四五”期间农膜行业平均增长率设定为3%的水平上较为适宜,在该测算设定下推算,2026年农膜产量有望增长至287万吨,其中地膜产量约为164万吨。

可降解地膜与农产品价格敏感度较小,乐观预计下2025年市场渗透率有望达到30%。由于可降解塑料价格约为传统塑料的2-3倍,相应地可降解地膜成本更加高昂,消费终端(种植户)的接受度可能受到影响,使得可降解地膜的推广程度受限,因此我们对可降解地膜价格进行测算,并以棉花为例。

假设在传统地膜被替代,棉花利润受影响的程度。测算条件如下,假设棉花每公顷的产量和用膜量为1.82吨/公顷和0.055吨/公顷,PVC地膜价格=PVC现价+加工费1150元/吨,可降解地膜价格=PBAT模拟价格(模拟成本+40%毛利率条件推算)+加工费1150元/吨,换算得单吨棉花的地膜费用率。测算结果:传统PVC地膜的用膜费用率约在1.5-2%,可降解地膜的用膜费用率在4-5%间波动,可降解地膜替代后地膜费用提高幅度约为1-2倍,但总体占比依然偏小,成本仍在可接受范围内且种植户可适当向下游转嫁。未来随着PBAT等可降解塑料原料的产能逐渐规模化+上游BDO价格回落,PBAT价格有望进一步下降,利好可降解地膜的扩大推广范围。未来农膜残留治理依然朝着可降解塑料替代+提高回收率+减量使用的绿色路径发展,而可降解塑料替代唯一可彻底降解残留聚合物的方法,在成本有望下降和政策推动的条件下预计可降解地膜2025年渗透率为30%,相应释放可降解农用地膜需求约49万吨。

(二)供给端:中国产能规模全球最大,群雄逐鹿于黄金赛道

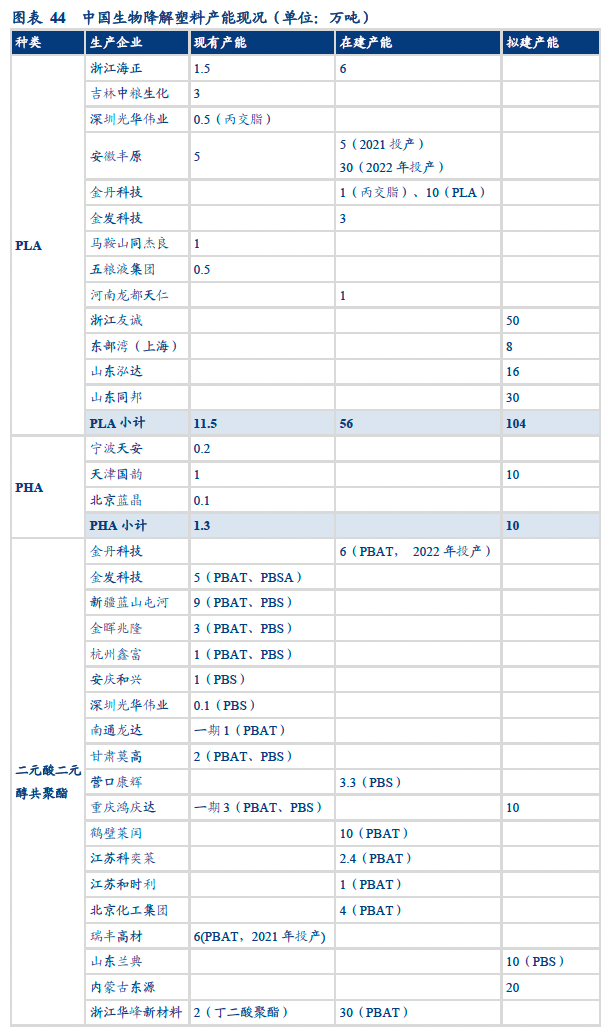

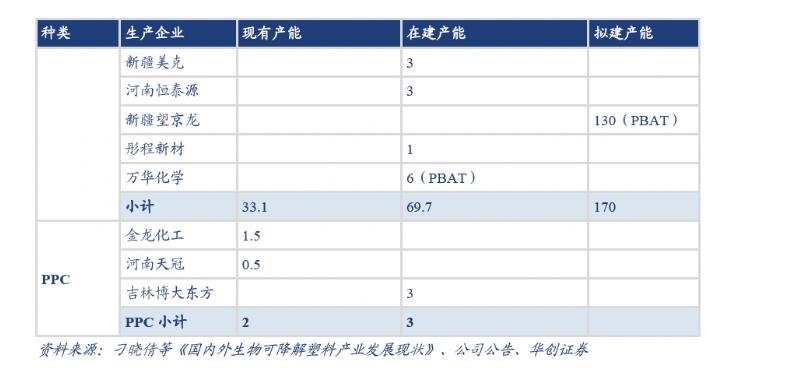

全球产能不足100万吨/年,未来主要增长主力集中在中国。截止2020年,全球可降解塑料袋的产能呈现出品种分散,产能规模小,集中度较低的特点,目前主要量产的可降解塑料产能主要是PLA、二元酸二元醇共聚酯和PCC。海外产能方面,现有产线品种主要是PLA和二元酸二元醇共聚酯,占45%和55%,其中PLA单线产能最大为美国NatureWorks(产能规模15万吨/年),PBAT单线产能最大为意大利Novamont(产能规模为10万吨/年),目前在建工程中有三家企业建设PHA合计2.6万吨/年,两家企业建设PBAT合计6.8万吨/年。中国产能方面,现有产线品种主要是PLA和二元酸二元醇共聚酯,占24%和69%,另外PHA和PCC分别占3%和4%,其中PLA单线产能最大为安徽丰原(产能规模5万吨/年),PBAT单线产能最大为新疆蓝山屯河(产能规模为9万吨/年),规模均小于海外企业。由于中国新限塑政策推行力度更大,现有在建产能总规模达128.7万吨,比目前全球产能总和还要大,而且仍有284万吨拟建产能处于规划阶段,待市场需求逐渐明朗后可较快建设投放。

目前中国现有产能及在建产能合计约176.7万吨,而前文我们测算得到,中国新限塑政策推行释放的可降解塑料需求将有望达到270万吨,若需求符合预期,供给端缺口仍在53%以上。

![安徽印刷网-安徽省印刷行业门户网[打造安徽印刷网络平台,解决一站式印刷难题]](http://www.ahprint.com/skin/yihuaixu/image/logo.gif)